城镇经济

中国农户融资选择行为研究时间: 2016-06-29信息来源:卫思祺 作者:hjr_admin 责编:

摘要:近些年来,农户生产经营性资金供应不足和农户融资困难,严重制约了中国农业的发展。大量对农户融资选择行为的调查发现,农村资金供应总量缺乏,农户融资艰难,而且农户的融资方式各有不同,选择的融资渠道也存在着差异,并且农户的融资也很少直接用到生产上。为了解决农户融资难的问题,必须加强政府对农村金融市场的引导,改革现行农村信用社、农业银行体制,完善农村中小金融组织功能,建立健全符合农村社会经济发展需要的农村金融体系。关键词:农户融资;融资行为;信贷资金

中图分类号:F061.5 文献标识码:A 文章编号:2095—5766(2015)04—0121—05 收稿日期:2015—05—09

基金项目:河南省教育厅科学技术研究重点项目“渠道选择及其影响因素研究”(79002);河南省高等学校人文社会科学研究项目“河南产业结构调整的高校专业开发与建设研究”(2012—GH—015)。

作者简介:卫思祺,女,河南财经政法大学副研究员(郑州 450001)。

DOI:10.14017/j.cnki.2095-5766.2015.0101

农业是社会稳定和国民经济发展的根基,实现农业的经济发展、促进社会的进步、提高农民的收入是中国相当长时间内工作的重心。近年来,“三农”问题一直为社会所关注,为彻底解决“三农”问题,学术界展开了激烈的讨论,并进行了大量的探索,取到了相当多的研究成果,为解决“三农”问题发挥了重要作用。笔者认为,制约中国实现农业现代化的主要问题是“三农”发展资金的缺乏,“三农”资金的缺乏主要表现在农户经营性资金供应的不足和农户融资的困难。

一、中国农户融资现状

1. 农村资金供应总量缺乏

自新中国成立以后,国家长期实行向工业倾斜的投资政策,即“重工业轻农业、重城市轻乡镇”的政策一直以来没有太大的改变,造成了农村经济发展的滞后。从20世纪50年代初到80年代末,农业通过税收、价格剪刀差和储蓄等方式为中国工业化积累的资金超过10000亿元。这种长期以牺牲“三农”来发展中国城市和工业的二元投资导向,使得农村的发展总是滞后于农村经济发展的时代要求,也总是落后于城市和工业的发展,从而导致了农村经济原始积累的不足,农民收入增加缓慢。

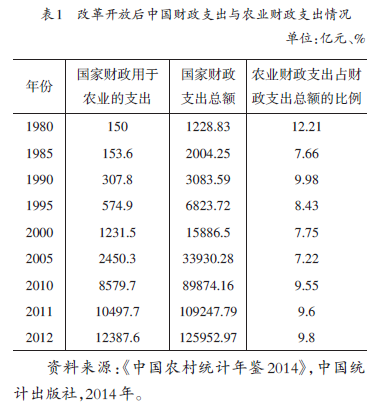

新中国成立以来,虽然国家财政对支农支出在逐年增长,但总的来说,农业财政支出占国家财政总支出的比重不大,并且近年来还出现下降的趋势。在20个世纪五六十年代,农业财政支出占国家财政支出的比例呈逐年增加的趋势,1950年,农业财政支出只占国家财政总支出的4.03%,到1964年,农业财政支出占比达到了17.01%,为历史最高,之后的年份里却呈不断下降趋势。改革开放初期,农业财政支出又有所增加,1980年农业财政支出占比为12.21%,之后又有所减少。而到了1990年以后,农业财政支出占比又呈不断减少趋势,2010年农业财政支出占比达到9.5%,2011年和2012年分别为9.6%和9.8%,但也只是历史最高的一半左右。在随后的几年内,农业财政支出金额提升较快,2011 年和2012 年分别为10497.7 亿元和12387.6亿元。总之,国家对农业的支出还明显欠缺,增长缓慢,农业财政支出没有得到应有的重视,参见表1。

农户的信贷资金供给总量不足。目前,中国农村资金供求出现了不平衡,一方面,农户对资金的需要量很大;另一方面,农业金融机构对农户的资金供应却出现了严重不足。中国农村的正规金融机构,如国家银行和农村信用合作社在放贷时,一般需要提供相应担保。而大多数农户自有财产很难满足金融机构的抵押要求,寻找担保人又面临很大困难。因此,正规金融机构很少愿意贷款给农户,这就造成了农村储蓄余额与农户贷款余额差额的不断扩大。到2011年底,全国农村储蓄余额为70672.85亿元,农户贷款余额为31023亿元,两者差额已经达到39649.85亿元,储蓄存款余额是农业贷款余额的2.28倍,存贷款差额占年末储蓄存款余额的51.7%,在2011 年以前,比例最高时甚至高达80.62%。由此可看出,金融机构的信贷资金供给存在着严重的倒挂问题。

2. 农户融资艰难

农村资金短缺是农户最关注的农村热点问题之一,而农村资金短缺的突出表现是农户资金融通的困难,资金的融通困难又严重影响到农民收入的增加。农户融通资金困难主要表现在两个方面:一是商业银行、农村信用社的借贷门槛较高,农民无法获得有效融资;二是农户融资渠道比较狭窄,融资的方式单一。在20世纪80年代到90年代初,中国农户最主要的融资方式是从农村信用社等正规金融机构贷款,但是进入20世纪90年代中后期,伴随着金融体制的改革,各国有商业银行,如中国建设银行、中国农业银行等,从乡镇地区不断撤出营业网点,农户可以获得贷款的金融机构就只剩下农村信用合作社了。后来,农村信用合作社也开始减少在乡镇地区的网点,并且控制贷款资金的额度,变相抬高了农户借款的门槛,农户获得贷款更加困难,这样就导致农村资金借贷的方式发生了很大的改变,原先农户的借款主要是从国有商业银行、农村信用合作社获得,现在由于从这些机构获得贷款的困难,只能转向高息的民间借贷。

由于农户在信贷市场上的弱势地位,导致农户想从正规金融机构获得贷款非常困难。由于农户本身经济实力有限,而农户的借款又主要用在非生产用途上,这就很难满足正规金融机构的贷款要求。这些都给农村的民间借贷提供了生长的土壤。民间借贷由于借款手续简单,借款期限及金额可以根据实际需要灵活安排,在很大程度上满足了农户的各种资金需求。早在10多年前,农村的民间借贷就很兴盛。根据2003年全国农村固定观察点常规调查的资料:2003年平均每户累计借入金额为1414.41元,其中从农村信用合作社和银行借款的金额为369.05元,占总借入款金额的26.09%,从合作基金会借款金额为7.09元,仅占借款总金额的0.5%,而从民间取得的借款金额为1015.96元,占到借款总金额的71.83%。2013年,根据我们对农户融资行为的直接调查结果显示,农户从亲朋好友和民间高利贷贷款的比重达86.5%。由此可见,民间借贷是目前农户借款的主要来源。近年来,农户获得的借贷资金在逐渐增加,农户参与金融活动的愿望和能力都在逐渐提高,但是从正规金融机构获得的借款却没有出现较大的增长,这说明目前的金融结构需要进行调整和改革。

二、农户融资行为基本特征实证分析

笔者采用问卷调查法对农户融资行为基本特征进行实证分析。2013年,笔者以河南省农户为对象,共发放问卷500余份,实际收回465份,有效问卷442份。样本涉及河南农村各个地区,样本农户具有较好的代表性。调查问卷设计主要包括两部分:第一部分是样本农户的基本情况(包括家庭条件、收支水平、经营活动等),用以调查甄别;第二部分是样本农户的借贷情况。问卷调查的主要内容有:农户基本情况、农户储蓄情况、农户从正规金融机构借款情况及借款意愿、农户从民间借款情况、农户借入资金数量及借款条件、农户资金借出情况。根据这次调查的资料,对农户融资情况进行系统分析。分析的结果如下。

1. 农户家庭基本情况

农户家庭主要劳动力普遍接受过基础教育,农户在外务工较为普遍,工资性收入在农户收入比重中呈现逐渐增加的趋势,农户家庭仍以从事传统的种植业生产为主。2013年,全国人均纯收入合计达到8859.9元,比2012年实际增长了9.3%,其中工资性收入为4025.4元,占到人均纯收入的50%左右。河南省人均纯收入为8475.3 元,低于全国水平达483.6元,其中工资性收入水平为3581.6元,比重为42.26%,家庭经营收入为4285.4元,比重为50.56%,因此,这两项收入占到人均纯收入的92.82%。由以上数据可知,工资性收入为家庭主要收入来源之一,虽然呈现出逐年上升的趋势,但与全国平均水平相比,还有非常大的差距。

2. 农户借入资金行为特征

(1)农户的融资渠道以亲朋好友借款为主。从调查中可以看到,目前农户对资金的需求量较大,平均每户的需求金额是36424元,而实际融资借款的规模是21032元,满足程度仅仅是57.74%。农户的融资渠道以亲朋好友为主,占到64.72%,这与其他学者的调查结论基本是一致的。

(2)农户融资的用途以非生产性为主。农户融资的用途以非生产性为主,但近些年来生产性用途有增加的趋势。根据我们的问卷调查结果,农户融资生产性用途仅占34.68%,非生产性用途占到65.32%。

农户不将借款集中用于生产性投资,主要是因为农业生产的利润相对来说比较低,而投资非农生产的机会相对较少、风险相对较大。一方面,中国传统的小规模经营方式仍旧在大部分农村继续,在这种情况下,除了农民的生产效率较低,中国特有的土地制度也是使农民缺乏投资热情的重要因素。另一方面,随着农业科技的推广和普及,农民文化水平的提高,农业生产率虽有了较大提高,但也产生了大量的剩余劳动力,进一步表明农业生产追加投资的必要性下降。再者,由于教育水平差异和信息不畅,很多农民对市场的把握能力不强,所了解的其他生产性投资渠道也较为有限。

(3)用于人力资本投资是融资资金重要用途之一。生活性消费是必需的,应当优先满足。婚丧嫁娶、建房支出、教育、看病的费用对于农民来说也是非常重要的,特别是用于子女大学教育也是农户融资的主要用途之一,而资金主要来源还是亲朋好友。农户普遍认识到,通过接受教育可以获得更多的知识和能力,通过医疗卫生服务提升个人健康水平,农户通过这些可以为自己及子女积累人力资本,这种人力资本以后具备转化为生产率和收入的潜在价值。

3. 农户融资的方式在不同融资渠道有明显差异

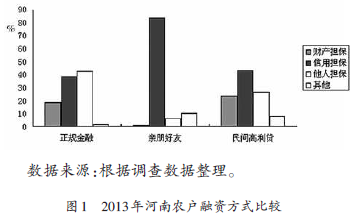

根据调查资料,农户融资方式在不同的融资渠道之间有明显差异。一是从正规金融渠道融资以财产担保方式为主。从图1可以看到,农户从银行和信用社等正规金融机构融资,主要以财产担保或者他人担保,分别占到42.22%和48.37%,两项合计达到90.59%。二是亲朋好友之间借贷主要以个人信用借款为主。从调研结果看,农户从亲朋好友处融资,主要靠个人信用担保,占到83.23%,而财产担保和他担保所占比重非常低。三是民间高利贷融资方式主要以个人信用担保为主,财产担保和他人担保为辅。以个人信用担保所占比重为40.33%,财产担保和他人担保分别占到了20.25%和32.17%,这也表明民间高利贷的担保方式呈现出多样化。从这三种融资方式看,正规金融以财产担保和他人担保为主,是以控制贷款风险为主,而亲朋好友贷款则是以个人信用担保为主,民间高利贷虽然风险较大,但是贷款利率较高,再加上三种较灵活的担保方式能够尽可能规避风险。

三、促进农户融资合理化的政策建议

1. 完善农村金融各项规章制度,优化农村金融环境

改善农村金融环境,加大农村金融对经济发展的支持作用是各级政府必须强化的职能之一。优化农村金融环境,就必须发挥政府的主导作用。首先,政府应采取相应的贴息等财政政策,鼓励农村金融机构加大对农村资金的投入,增加农村政策性贷款,帮助低收入农民。鼓励农村金融机构创新金融产品,并在财政上给予一定的支持,特别要采取积极的政策措施,放开农村信用合作社的经营范围,放宽农村信用合作社的利率限制,并建立相对完善的农村金融组织的涉农业务补贴机制。其次,创新农村金融组织再投资制度。目前,中国商业银行农村地区吸收的存款量多于对农村贷款的发放量,由于农村金融组织再投资项目较少且投资风险较大,农村金融组织转移投资到城市工业内。这种“信贷歧视”造成农村信贷需求难以满足,资金量严重不足。为了消除这种“信贷歧视”,应发挥政府的主导作用,引导金融机构为其经营业务所在地区提供金融支持和服务,满足该地区的信贷需求。

2. 完善农村金融信用体系,营造公平竞争的市场环境

加强农村金融基础设施建设。加大对农村地区基础设施的建设;完善农村社会保障制度,加强教育、卫生保健和其他公共事业投资;金融机构应建立良好的信用环境,将农村信贷纳入全国信贷登记系统,对信用记录较好的农户,农村正规金融机构应该减少使用财产担保或他人担保的方式,完全可以凭借农户个人良好的信用记录发放贷款;改变财政补贴资金使用形式,由过去的发放贴息贷款转向设立风险基金,给金融机构一定的风险补偿或者直接补贴给农户;优化农村地区金融生态环境,维护农村金融市场交易秩序,为农村金融机构营造公平竞争的市场环境。

3. 构建符合农户融资行为要求的多元化的金融机构

目前,结合农村、农业经济发展现状和农村地区经济发展的差异性,农户的融资需求在需求资金规模上、需求的结构类型上都呈现出多元化的发展趋势。这就要求必须加快农村金融组织创新,形成政策性金融、合作金融和商业金融相互结合体系,构建一个多层次、多元化和充满竞争性的农村金融市场。一是增强以农业发展银行为主导的政策性金融机构在农村基础设施建设、农业综合生产能力提升的金融支持队伍。农业发展银行应当结合当地经济发展水平,明确市场定位,围绕农业产业结构调整和规模化发展,扩大服务对象和业务范围,提升支农的力度,真正发挥政策性金融服务的功能。二是形成以农村信用合作社为主力军的农村商业金融团队,使其成为农户扩大生产所需要资金的主要来源。作为目前农民借款的重要正规金融机构,应充分利用目前的地缘优势,通过创新、改革,提高服务质量和效率,使之更好地满足农户资金借贷需求,增强农户对其服务的满意度,成为真正的农村融资的主力军。三是使中国邮政储蓄银行逐步成为农村金融市场的重要补充力量,在历史上的很长时间内,中国邮政储蓄银行主要扮演着农村金融市场“抽水机”的角色。在其只存不贷的政策改变以后,也要成为农村金融市场上资金的主要借给者。四是要不断增强农村金融互助组织对农村经济发展支持力度,使其成为农村小规模资金需求的主要借给者。

4. 创新农村金融组织的金融产品,满足农户融资的多层次需求

一是创新农村信用合作社的金融产品。农村信用合作社是农村金融体系中最重要的金融组织,提供金融产品类别能否满足农民融资需求,直接影响着融资的成功率。这就要求农村信用合作社在充分了解农民真正的金融需求的基础上,不断创新金融产品,满足不同农民的融资需求。二是要不断地扩展农业发展银行的惠民领域。应当通过调整农业发展银行的定位,拓宽其业务范围,加大扶持农村教育卫生文化等农村公共设施的开发力度,允许其开办农业综合开发贷款、农村基础设施建设扶贫贷款、粮食生产专项贷款。三是发挥农业银行支持县域经济的优势作用。农业银行应继续完善农业银行的经营管理体制,简化贷款手续,创新县域中小企业和个体工商户信贷机制。下放县级分支机构的授权授信,将县支行纳入“三农”金融部管理,提高支农服务水平和专业化经营管理,使乡镇基层营业网点享有一定的资金自主权,允许其自主向农业领域贷放一定额度的资金,以实现农村资金的良性循环。四是鼓励邮政储蓄银行资金用于农村经济建设。对于来源于农村的资金,可以要求邮政储蓄银行将此吸收的资金再以贷款形式同比例地投回到农村。为了提高执行政策的积极性和主动性,可以对遵守投放贷款比例的邮政储蓄机构给予一定优惠的税收政策和相应补贴。

5. 引导农户融资行为的合理化,提高农户融资效率

农户融资需求引致着农村金融的供给,农村金融市场的资金供给不足与其农村金融机构提供资金较少相关,同时也与农户的融资需求规模较小有直接的关系。农户资金需求规模小,金融机构的放贷成本高,资金投放效率低,直接影响着大量商业银行退出农村金融市场。因此,政府就应该想办法提高农户收入,增加农户财富价值,提高农户再投资的动力,进而引导农户融资行为的合理化。而主要途径就是大力发展现代农业,促使农户从分散化、小规模的传统农业经营方式转向成为专业化、规模化的现代化农户,加快农村产业结构调整,加大经济落后地区的劳务输出规模,增加农户收入。随着农户收入的提高,农户投资意愿也会逐步增强,商业银行在农村金融市场放贷规模也进一步增加。另外,政府还要加强农户信贷资金的使用效率,这既是增加农户收入的重要措施,同时也会随着农户收入增加特别通过信贷资金获得收益大幅度提高,也会降低商业银行信贷资金借贷风险,从另一个侧面增加商业银行投放农村金融市场的金融规模。

参考文献

[1]瞿照艳,王家传,韩宏华. 中国农户投融资行为的实证分析 [J]. 经济问题探索,2005,(4):30—34.

[2]湖北经济学院星火燎原行动“农户融资”课题组. 农户融资的考察与分析 [J]. 时代金融,2007,(4):115—117.

[3]史清华,卓建伟.农村居民的储蓄与借贷行为 [J]. 学习与实践,2007,(6):40—55.

[4]袁立华.中国农户资金供求分析 [J]. 江苏商论,2005,(6):124—126.

[5]颜志杰,张林秀,张兵. 中国农户信贷特征及其影响因素分析 [J]. 农业技术经济,2005,(4):2—8.

[6]李俊丽,王家传.山东省农户融资行为的实证分析 [J]. 山东经济,2006,(3).

[7]孟全省. 中国农户融资机制创新研究 [D]. 杨凌:西北农林科技大学,2008.

[8]刘旭光. 农户融资问题的研究 [D]. 南京:南京农业大学,2011.

Research on the Financing Selective Behavior of the Chinese Household

Wei Siqi

Abstract: In recent years, the short supply of production operating funds and financing difficulties of peasant household have heavily restricted the development of agriculture. Through the survey on financing selective behavior of peasant household, we can see that different ways of financing can lead to different financing channels and the asset was mainly used to non-productive actions. To resolve the peasant household financing problems, government should strengthen the intervention on countryside financing market, reform the function of small and medium-sized financial institutions (such as rural credit cooperative, agriculture bank) in rural areas, and establish a rural finance system that can meet the need of social and economic development.

Key Words: Peasant Household Financing; Financing Behavior; Credit Funds(责任编辑:晓力)